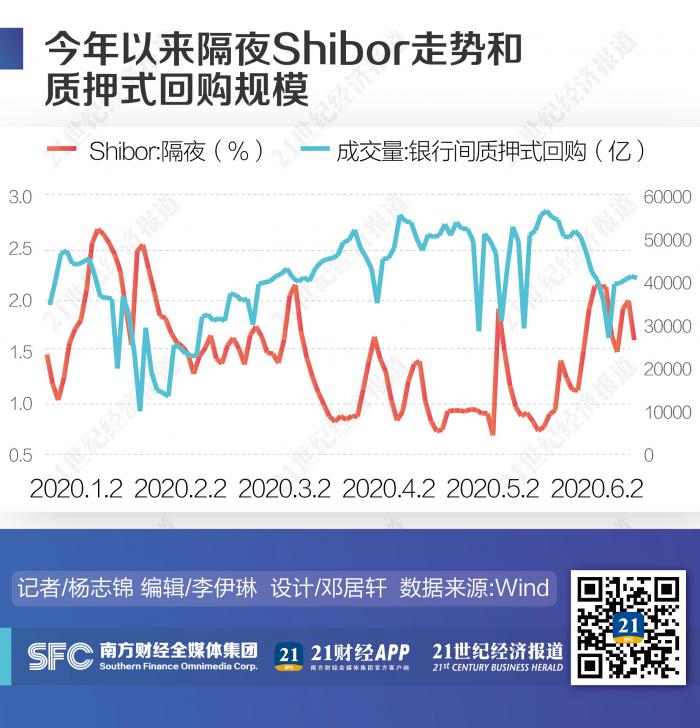

从5月下旬开始,由于月末因素的影响,银行间市场资金面骤然趋紧,隔夜Shibor由前期的不到1%迅速攀升并突破2%。

6月8日,央行公告称,为维护银行体系流动性合理充裕,当日人民银行以利率招标方式开展了1200亿元逆回购操作。当日有5000亿MLF到期,意味着流动性净回笼3800亿。

“这延续了近几周以来逐渐收紧金融市场过于泛滥的流动性、防止资金空转的政策意图。”沪上某国有大行债券交易员表示,“随着直达实体经济的创新货币政策工具运用,央行持续对金融市场投放流动性的必要性有所降低,预计资金市场利率很难回到四月水平。”

Wind数据显示,6月8日隔夜Shibor报1.89%,相比上一交易日上行30.8BP,相比3、4月份的平均值上行74BP。在市场资金利率中枢抬升后,两大套利交易结构“退潮”:一是场内债市杠杆被拆解,银行间质押式回购规模回落;二是发债利率有所上行,债券票面利率与结构性存款的利差压缩。

光大证券首席银行业分析师王一峰表示,政府工作报告写入防止资金空转套利后,近期央行采取“两手抓”策略,即管住货币供给“总闸门”抬升短端资金利率、定向窗口指导银行结构性存款“压量控价”堵住套利通道,金融市场经历了“加杠杆”到“拆杠杆”,市场抛盘不断,从而带动短端收益率大幅上行。

债市拆杠杆

“3、4月资金面宽松,债券收益率低,加杠杆套利成为很多机构的策略。”北京地区某大型券商债券交易员表示。

杠杆策略在债券投资中较为常见。其中,场内加杠杆主要指金融机构在市场融入资金之后购买债券,以获取票息与回购成本之间价差的行为。具体而言,机构首先购买一只高等级债券,然后质押出去拆入资金,再去购买新的债券提升收益。理论上,这一加杠杆的过程可以持续下去,但也有硬性约束。

“商业银行普遍面临资产投放不足问题,同时资产收益处于历史低位,在曲线陡峭和流动性宽松预期较明确的背景下,机构加杠杆套取短端息差行为增多。”东部某城商行金融市场部总经理坦言:“3-4月份市场整体预期流动性短期无忧,所以杠杆策略就多起来了。”

他这样判断的原因在于,为应对疫情冲击,央行多次降准降息,使得市场利率持续走低。7天逆回购利率、一年期MLF利率下调至2.2%、2.95%。此外,央行在4月份时隔12年将超额存款准备金利率由0.72%下调至0.35%,下调了37BP。

市场利率方面,3-4月间隔夜Shibor平均值为1.15%,甚至多个交易日连续低于1%,最低时仅0.66%。低利率背景下,债市加杠杆归来。债市场内加杠杆融入资金以银行间质押式回购交易为主,因此通过其交易量可以管窥加杠杆的程度。

Wind数据显示,1-2月份银行间市场质押式回购日均成交量为2.9万亿,3、4月份增长至4.4万亿,5月份进一步增长至4.8万亿,其中5月14日成交量达到5.45万亿创出历史新高。成交量的飙升反映出债券市场正在加杠杆——机构滚动借入成本较低的隔夜资金,来配置较长期限债券进行加杠杆套利。

这一现象也被监管层所关注。在5月29日举行的银行间本币市场大会上,央行金融市场司副司长马贱阳警示说:“虽然加杠杆是债券市场主流的盈利方式,但随着杠杆率上升市场波动率会加大,建议大家要以2016年债市波动率上升导致的后果为鉴。”

在2016年8月份,央行重启14天逆回购以抬升市场利率,逐步拆解杠杆。“央行锁短放长的操作,让加杠杆的机构很难受。”前述北京某大型券商债券投资经理回忆称。而近期央行通过“缩量”的方式提升市场资金利率水平。

Wind数据显示,6月第一周在有6700亿逆回购到期的情况,央行仅续作了2200亿,意味着央行回收了4500亿流动性;6月8日5000亿MLF到期,央行通过逆回购投放1200亿流动性,意味着央行净回笼3800亿。

实际上,从5月下旬开始,由于月末因素的影响,银行间市场资金面骤然趋紧,隔夜Shibor由前期的不到1%迅速攀升并突破2%。跨月后,由于央行收紧流动性投放,6月初资金面并未出现改善迹象,资金利率依然高企。

市场利率抬升后,滚隔夜成本不足以覆盖债券资产收益率,机构开始进入“拆杠杆”过程:6月以来,质押式回购日均成交量回落至3.8万亿,相比5月份回落1万亿。

王一峰称,本轮机构由“加杠杆”到“拆杠杆”,与2013年资金紧张的情况具有相似性,但本次调整对市场造成的冲击没有前期那么惨烈,央行更多的是对市场“小以惩戒”,引导机构降低杠杆水平。

压缩债券-结构性存款套利空间

由于3-4月市场利率持续走低,债券发行利率也明显走低。Wind数据显示,2月份1年期AAA级短融加权平均发行利率为3.13%,但4月份为2%,相比2月份骤降113BP。

此前短期融资券发行利率一般在2%以上,个别时期会下行突破2%,但3-4月份间票面利率突破1%的发行主体比比皆是。记者统计显示,3-4月间共有264只短期融资券票面利率低于2%,这些发债主体以AAA级央企为主。可供比较的是,货币宽松的2009年短期融资券票面利率低于2%的,仅有25只。

由此,3-4月间短融发行利率同银行理财、结构性存款利差扩大到历史高位,存在一定的套利空间,即发债之后购买理财赚取利差。如果以3个月AAA短融和理财利差来看,两者利差在4月份最高达到250BP左右,较年初提升了120BP左右。

央行数据显示,4月结构性存款余额达12.1万亿,再创历史新高。环比来看,当月结构性存款余额新增4719亿,连续4月呈现增长的态势。有分析认为,债券与结构性存款间价差持续增大,二者存在套利空间,成为推升结构性存款规模的重要原因。

不过6月以来,随着市场利率的攀升,短融的发行利率再度上升。6月以来1年期AAA级短融加权平均发行利率为2.63%,相比4月末上升63BP。这很大程度上压缩此前企业的套利空间,导致企业通过货币市场融资的需求下降。

21世纪经济报道此前报道,近期监管对部分银行进行窗口指导,要求银行对结构性存款压量控价,主要针对的是对公结构性存款,部分银行已开始拟定结构性存款压降计划,并尝试用其他负债资金予以替代。

王一峰认为,此次央行对结构性存款的“压量控价”,属于应急手段,旨在打击资金套利行为,降低银行综合负债成本。长期来看,应逐步推进“假结构”向“真结构”转变,通过货币政策价格信号的传导,引导结构性存款利率缓慢下行,最终推进存款利率的并轨,而这一过程或将是长期的。

央行郑州中心支行行长徐诺金对记者表示,随着利率市场化改革的深入推进,各类市场利率之间的传导将更加顺畅,可能存在的套利机会将大幅减少甚至消失。而真正有效防止套利行为,可能的着力点在于继续深化金融领域各项改革,进一步疏通货币政策传导渠道等。