韦璐/文

财经网金融讯 沉寂四年之后,保险公司上市水花再起。11月30日,阳光保险公告,公司申请通过香港IPO发行11.5亿股股票,其中,香港发售占10%,国际发售占90%,另有超额配股权15%。其联席保荐人为华泰国际、中金公司、瑞银集团和建银国际。

公告还显示,招股日期为11月30日至12月5日,每股发售股份5.83-6.45港元,每手500股,入场费为3257.5港元,预期股份将于12月9日挂牌。以最高6.45港元的价格计算,阳光保险最高募集74.18亿港元。

据财经网金融梳理,今年4月,证监会网站显示,证监会已接收关于阳光保险的《境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》申请材料,接收时间为4月6日。4月13日,申请获得受理。4月19日晚,阳光保险向港交所递表。

10月14日,证监会核准阳光保险发行不超过39.68亿股境外上市外资股,每股面值为1元,全部为普通股,完成本次发行后可到香港联合交易所主板上市。10月25日,阳光保险向港交所二次递表。11月21日,港交所显示阳光保险已通过聆讯,闯过上市前的最后一关。

公开信息显示,阳光保险成立于2005年,是一家民营保险服务集团,也是我国13家保险集团/控股公司之一,集团主要业务包括人身保险、财产保险、资产管理及投资,其他业务包括养老社区、阳光融和医院及酒店。截至2021年底,阳光保险旗下阳光人寿和阳光财险共拥有2895家分支机构,覆盖了中国大陆全部省、直辖市、自治区。

与此同时,阳光保险管理层较为稳定。其创始人张维功于2007年8月至今担任公司董事长、执行董事,并自2013年3月至今担任首席执行官;总经理李科、副董事长赵宗仁于2005年、2007年先后加入集团。此外,多位董监高也在集团创立之初加入,在阳光保险任职已逾10年。

业绩方面亦可圈可点。招股信息披露,2019-2021年及截至2021年及2022年6月30日止六个月,阳光保险取得总保费收入分别为879.07亿元、925.69亿元、1017.59亿元、550.72亿元及629.52亿元;净利润分别为51.51亿元、56.81亿元、60.2亿元、18.28亿元及17.91亿元。

据悉,上述数据远远超出了港股“过去三个财政年度至少5000万港元(折合人民币约4575万元)盈利,最后一年财务年度盈利最低2000万港元,前两年盈利总计最低要达至3000万港元”的上市要求。

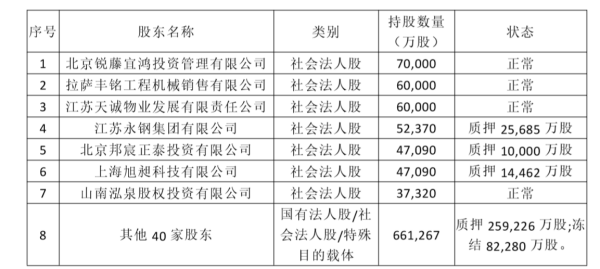

值得注意的是,当前阳光保险股权结构较为分散。据其今年9月30日披露的最新偿付能力报告,阳光保险注册资本为103.51亿元,对应103.51亿股股份,当前共有47位股东。

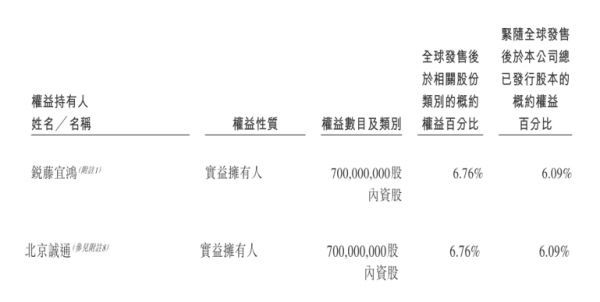

结合招股信息,其持股比例在5%以上的实益拥有人有锐藤宜鸿、北京诚通、拉萨丰铭、江苏天诚、江苏永钢。其中,大股东锐藤宜鸿、北京诚通均持有其7亿股内资股,对应股本6.76%。

本次全球发售完成后,阳光保险股份数将升至115.02亿股,二者紧随全球发售后于阳光保险总已发行股本的概约权益百分比也将降至6.09%。

在聆讯后招股资料中,阳光保险表示,募集资金将用于强化公司的资本基础,以支持公司业务的持续增长。未来,阳光保险将提供优质差异化综合服务,加强渠道专业化建设,全面强化数据科技能力,让医养健康升级保险主业的服务业态,争取打造国内一流保险品牌。

据了解,目前国内保险业共有9家上市险企。其中,5家大型保险机构为A、H等两地以上上市,包括中国人保、中国人寿、中国平安、中国太保(三地上市)、新华保险;4家险企为单独在H股上市,包括中国太平、人保财险(即中国财险)、中国再保险、众安保险(即众安在线)。

自中国人保2018年11月登陆A股后,尽管多家险企都在尝试IPO,但尚无保险公司获准上市。若阳光保险集团顺利完成上市,其将成为4年来首家上市的保险公司,也将跻身国内上市险企第十席。

平安证券研报指出,阳光保险管理层稳定,规模增长迅速,人身险、财产险市场份额均处于市场前列。从地域分布来看,公司在北方具有相对优势,但市场份额仍与头部险企存在较大差距。此外,阳光保险的产寿险业务均衡发展,但人身险是主要的利润来源。总体来看,公司加快数字化转型,整体战略聚焦差异化客户服务和高质量发展;医养方面,致力于发展让医养健康升级保险主业的服务业态。