西服,被戏称是男人最好的“医美”,但商务男装正在被年轻人“抛弃”。疫情期间商务出行活动持续缩减,商务男装品牌更受冲击。各大男装品牌上市公司披露2022年年报后,业绩集体下滑已是不争的事实。

但今年一季度,随着商务社交场景恢复,男装市场已逐渐回暖。市场回暖之际,“粤派”男装品牌广州迪柯尼服饰股份有限公司(下称“迪柯尼”)在首轮问询后于近日更新招股书,拟在深交所主板上市。

夫妻创业,韩国籍董事拿高薪

迪柯尼成立于2012年10月,是一家“夫妻店”,由许才君、郑雪芬夫妇创立,二人均为大专学历。在创办迪柯尼前,二人均已从事服装贸易十余年。

据公开报道,上世纪90年代初期,许才君、郑雪芬在台州路桥从事服装批发行业,经过多年经营积累了第一桶金。之后夫妻二人南下广州发展,并决定创办一个男装品牌以发展做全国市场生意。

在走访欧洲各国考察学习时,郑雪芬结识了一些欧洲贵族后裔友人,经常带她到大教堂聆听关于意大利的神话故事,意大利神话中的DIKE迪柯正义女神便是迪柯尼品牌创立的蓝本,“DIKENI”意为品牌发展将会由DIKE迪柯女神所眷顾。

目前,迪柯尼旗下共有“DIKENI”、“CARSYDA”两大品牌。其中,“DIKENI”定位于中高端都市商务男装,共有铂金(最高端)、黑标(商务通勤)、灰标(年轻群体)三个系列;“CARSYDA”定位于轻奢设计师品牌。

招股书显示,许才君担任迪柯尼董事长,郑雪芬担任公司董事、总经理,二人合计控制公司96.67%的股份,为公司实际控制人。

不过,作为迪柯尼创始人的许才君、郑雪芬夫妇年薪并不高,公司年薪最高的是董事KANG BYOUNG SIK,其2022年从迪柯尼领取的薪酬或津贴达273.43万元,是许才君、郑雪芬夫妇的4倍。

从履历来看,KANG BYOUNG SIK为韩国籍,研究生学历,长期从事服装设计工作,曾任美国Gap Inc.、韩国Samsung时尚集团“BEANPOLE”等品牌首席设计师,并在罗蒙集团、东蒙集团等公司担任过设计总监。迪柯尼创立之初,KANG BYOUNG SIK便加入迪柯尼,一直担任公司CSD品牌事业部总经理。

两位从事服装贸易的创始人联手韩国设计师,迪柯尼在成立的第十年开始奔赴资本市场,公司主板IPO申报于2022年6月获得证监会受理,随着全面注册制落地实施,迪柯尼“平移”至交易所。

跨期存货拉高毛利率,超同行均值近30%

据招股书介绍,迪柯尼的产品线涵盖外套类、T恤类、裤子类、西服类、毛衣类、衬衫类、皮衣类、精品类,公司六成以上收入来自销售外套、T恤和裤子。

定位于中高端,迪柯尼的男装售价主要在千元左右。迪柯尼天猫官方旗舰店显示,售价最低的产品为65元的丝巾,最贵的产品为售价近8000元的商务夹克外套。2022年,迪柯尼外套类、T恤类、裤子类产品的平均售价分别为1535.4元/件、672.67元/件、690.99元/件。

而在成本端,迪柯尼的产品生产全部通过成衣采购(FOB模式)和委托加工(CMT模式)完成,公司产品成本以FOB模式下的成衣采购成本为主。2022年,迪柯尼外套类、T恤类、裤子类产品的采购价格分别为410.73元/件、161.54元/件、151.85元/件。

售价几乎是成本的4倍,迪柯尼的毛利率高达80%。

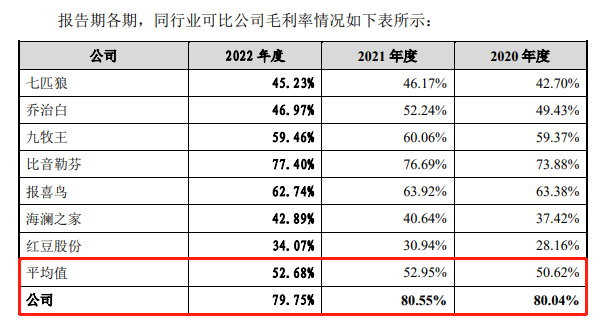

招股书显示,2020年至2022年(下称“报告期内”),迪柯尼的综合毛利率分别为80.04%、80.55%及79.75%。2022年,除精品及其他类产品的毛利率为57.13%外,迪柯尼外套等产品的毛利率均在75%以上。

值得关注的是,迪柯尼如此高的毛利率在业内并不常见。

报告期内,九牧王、报喜鸟等同行业可比上市公司的毛利率均值分别为50.62%、52.95%和52.68%,相比之下,迪柯尼较同行平均水平高出近30%。即便是可比公司中毛利率最高的比音勒芬,其各期毛利率分别为73.88%、76.69%和77.4%,也不及迪柯尼。

图片来源:迪柯尼招股书

对此,迪柯尼表示,可比公司中,比音勒芬的品牌定位、目标客群以及销售模式与公司较为接近,公司毛利率略高于比音勒芬,主要系存货跌价准备的转销对毛利率的影响所致。

事实上,高库存、存货跌价准备转销一直是服装企业在IPO过程中被监管关注和问询的重点。

报告期各期末,迪柯尼的存货账面价值分别为1.49亿元、2.1亿元和2.2亿元,逐年走高,占流动资产的比重分别为32.68%、39.36%和37.31%。公司存货主要为库存商品,报告期各期占存货的比例分别为92.60%、91.29%和92.07%。

对于库存商品,迪柯尼按照“库龄法”计提存货跌价准备,对1-2年库存商品计提比例为50%,对2年以上库存商品计提比例为100%。

而同行业上市公司中,海澜之家对2-3年库龄的存货跌价计提比例为70%,3年以上存货跌价计提比例为100%;七匹狼对3年以上库存商品才90%计提;比音勒芬对3年以上库存商品的计提比例仅30%。在存货跌价计提比例上,迪柯尼与业内公司存在明显的差别。

另据招股书披露,2020年,迪柯尼的成品入库量为69.94万件,但销量为85.98万件,即该年消化的库存为16.04万件,但奇怪的是,减去公司2019年的9.58万件库存,迪柯尼多出的6.46万件库存来源不明。2022年迪柯尼同样存在“卖库存”的情况,公司该年的入库量为86.53万件,销量为98.18万件,消化的库存为11.65万件。

按照企业会计准则相关规定,对已售存货计提了存货跌价准备的,应结转已计提的存货跌价准备,冲减当期主营业务成本或其他业务成本。换言之,即按照已售产成品或商品的账面价值结转至主营业务成本或其他业务成本。

营业成本被冲减,而由跨期存货带来的营业收入并未被同比例降低,这也变相拉高了迪柯尼的毛利率。

迪柯尼在招股书中坦言,剔除存货跌价准备转销冲减成本因素影响后,报告期各期公司模拟毛利率分别为75.1%、74.91%和72.32%。也就是说,存货跌价准备转销对迪柯尼毛利率的影响约在5个百分点左右。

但在存货周转率上,迪柯尼则显著低于同行。报告期内,同行可比公司的存货周转率均值分别为2.2次/年、2.59次/年和2.44次/年,而迪柯尼同期的存货周转率仅为0.57次/年、0.62次/年和0.49次/年。

前员工离职成托管商,销售费用率超50%

近几年,受疫情冲击,商务活动减少,商务男装品牌的日子均不好过。尤其是2022年,商务男装品牌集体业绩下滑。

其中,报喜鸟去年实现营收43.13亿,同比减少3.11%,净利润4.59亿元,同比下滑1.2%;中国利郎营收30.86亿元,同比下滑8.68%,净利润4.48亿元,同比下滑4.29%;九牧王净亏损9342万元,为2011年上市后首次亏损;七匹狼净利润创15年新低,同比下降34.85%;即便是男装品牌中市值最高的海澜之家,去年净利润也下降了13.49%。

市场需求较为惨淡的情况下,迪柯尼也难逃业绩下滑的命运。

报告期内,迪柯尼实现营收分别为7.99亿元、9.2亿元和7.92亿元,同期净利润分别为5278.38万元、8103.38万元和7550.74万元,2022年营收、净利双降。

与此同时,迪柯尼近三年的门店数量持续减少。

据了解,迪柯尼采取直销为主,经销、代销相结合的销售模式。在直销模式下,公司与商业物业方签署联营协议或者租赁协议,通过百货商场店、购物中心店等形式,直接向最终消费者销售产品。报告期内,迪柯尼的直销门店数分别为253家、234家和213家,每年关店数量约20家。

2022年,迪柯尼还关闭了4家加盟店,加盟店从2021年的202家减少到198家。截至2022年12月末,公司终端门店数量为411家。

随着门店关闭,迪柯尼还进行了裁员。

报告期各期末,迪柯尼员工数量分别为1413人、1239人和1257人。具体来看,被裁员的主要是销售人员,各期员工数量为1112人、909人和907人;财务人员2022年裁员7人。与之相反的是,迪柯尼的行政管理人员却一直在增加,分别为243人、269人和294人。

销售人员2021年大幅减少,主要在于当年迪柯尼部分门店由公司自行运营转为“大托管”模式下的托管商运营,部分公司员工转为托管商员工。

所谓的大托管模式,即店铺员工由托管商聘请并发放工资,托管商同时负责店铺日常管理、与商场的商业洽谈、公关和日常沟通以及当地市场开发等工作。大托管模式下,迪柯尼向托管商支付的托管费为门店销售额的一定比例,正价店的托管费率在24%左右,销售过季商品为主的奥特莱斯门店的托管费率在22%左右,不同大托管商的托管费率基本一致。

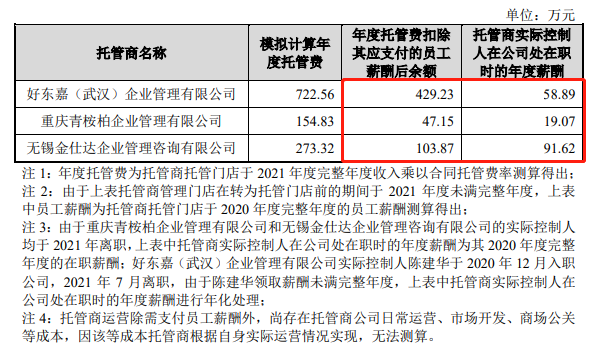

但财经网注意到,在迪柯尼的托管商中,好东嘉(武汉)企业管理有限公司、重庆青桉柏企业管理有限公司和无锡金仕达企业管理咨询有限公司均为迪柯尼前员工从公司离职转而成立的托管商。

从成立时间看,上述三家公司的成立时间依次分别为2021年7月29日、2021年3月30日和2021年3月26日,而三家公司的实际控制人陈建华、伊晓飞和施云龙均于公司成立当月从迪柯尼离职。

作为迪柯尼员工时,陈建华、伊晓飞和施云龙三人的年薪分别为58.89万元、19.07万元和91.62万元,而成为托管商后,年度托管费扣除应支付的员工薪酬后余额分别为429.23万元、47.15万元和103.87万元。

图片来源:迪柯尼招股书

对于前员工离职转而成立托管商并负责公司部分区域直销门店托管业务的合理性,迪柯尼给出的理由是,3位前员工具备创业的想法,但由于资金充裕程度受限不利于与公司通过经销模式开展业务。相较于经销模式,大托管模式下,托管商承担的资金压力较低,且不对货品进行买断,不承担存货积压的风险。公司将门店托管给3家前员工托管商能通过对托管商的激励充分发挥托管商在当地门店运营及市场开拓的优势。

不过,整体来看,迪柯尼目前销售费用率仍处于较高水平,报告期各期分别为55.01%、55.34%和53.02%,约是行业均值的两倍。而裁员也并未为迪柯尼节省掉太多开支,报告期内,公司销售员工的薪酬分别为1.19亿元、1.3亿元和1.17亿元。

关店裁员后募资再扩张

今年以来,随着商务社交场景恢复,商务男装市场逐渐回暖。

招商证券研报指出,近三年男装消费大多围绕价格便宜且舒适感强的运动服饰产品,参考海外商务服饰市场消费变化趋势看,疫后商务社交场景恢复后,商务服饰消费得到补偿性修复,商务休闲品牌销售端快速增长。

各大商务休闲男装品牌的一季度业绩也印证了这一点。据财报数据,报喜鸟一季度营收、净利润分别增长11.49%、24.22%;比音勒芬一季度营收同比增长33.13%,净利润同比增长41.36%;七匹狼一季度净利润同比增长96.63%。

在此背景下,迪柯尼此次IPO主要用于扩产开店,公司拟募资7.03亿元,其中4.78亿元将用于营销网络建设项目,其余资金投向信息化系统升级项目、设计研发中心建设项目和补充流动资金。

招股书显示,营销网络建设项目主要包括线下直销门店建设和线上新零售渠道扩展两部分。项目预计,未来三年内迪柯尼将在全国主要城市新增234家直销门店,合计营业面积3.48万平方米;预计投入店铺装修费1.39亿元,装修成本高达4000元/平方米。

一边关店裁员,一边又在募资开店。相比2022年末的213家直销门店,迪柯尼此次募资开店可谓大规模扩张,公司是否过于乐观?

据申万指数数据,2015年至2019年,在疫情之前,中国男装行业利润总额已呈逐年下降趋势,2015年为105.31亿元,2019年下降至45.33亿元,基本腰斩。

报喜鸟董事长吴志泽也在2022年股东大会上表示,整个服装市场已经进入存量竞争,甚至缩量竞争。但市场对于商务男装、正装、西服的需求仍然存在,比起关注外部环境,企业更要关注自身发展。

根据Euromonitor数据,2022年中国中高端商务男装行业零售额排名中,迪柯尼以6%的市场份额排名第四,而排名前三的男装品牌市场份额分别为16%、11%和8%。