随着去年上市银行成绩单的陆续出炉,旗下多家理财子公司业绩情况“浮出水面”。

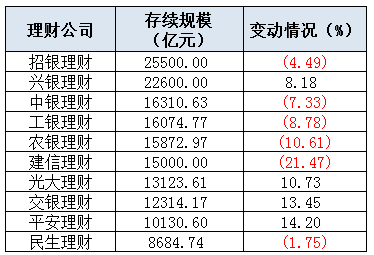

从6家国有大行及部分股份行旗下理财子公司(信银理财、光大理财、招银理财、民生理财、平安理财、兴银理财)去年表现看,多家公司理财产品规模“缩水”。其中,建信理财下滑超20%;农银理财下滑超10%。

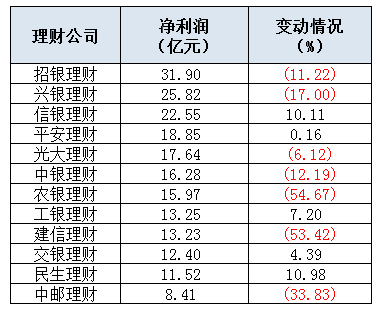

净利润方面,上述理财子公司中有7家公司去年净利润同比下降,包括4家国有大行旗下理财子公司和3家股份制银行旗下理财子公司,其中,农银理财、建信理财降幅均超53%。

多家理财子去年净利“缩水”,

农银、建信理财降幅超53%

注:表为新浪金融研究院根据年报整理

2023年,6家国有大行理财子公司中,有4家净利润同比下降,2家净利润同比增长;6家股份制银行旗下理财子公司中,有3家净利润同比增长,3家净利润同比下降。

具体来看,国有大行旗下理财子公司中,农银理财、建信理财去年净利润均同比下降超50%,分别为-54.67%、-53.42%,利润遭到“腰斩”。

值得注意的是,农银理财2022年净利润为35.23亿元,排名仅次于冠军招银理财(35.93亿元),而去年的净利润却降至上述银行中的第七位。另外,建信理财2022年排名第四,排于招银理财、农银理财、兴银理财之后,而去年的净利润水平已降至第九位。

农行年报显示,农银理财成立于2019年7月,注册资本120亿元,农行持股100%,主要经营范围为面向不特定社会公众公开发行理财产品,对受托的投资者财产进行投资和管理等。

建行年报显示,建信理财成立于2019年,注册资本150亿元,为建行全资子公司,主要业务包括发行理财产品、对受托财产进行投资和管理、理财顾问和咨询服务等。

另外,中邮理财去年实现净利润8.41亿元,同比下降33.83%;中银理财实现净利润16.28亿元,同比下降12.19%;工银理财、交银理财去年分别实现净利润13.25亿元、12.4亿元,分别同比上涨7.2%、4.39%。

股份制银行理财子公司中,去年的盈利冠军依然是招银理财,虽然净利润同比下降11.22%,但仍是唯一一家净利润保持在30亿元以上的理财公司。

除了招银理财去年净利润有所下降外,兴银理财、光大理财亦出现下滑。具体来看,两家公司去年分别实现净利润25.82亿元、17.64亿元,分别同比下降17%、6.12%。

另外,民生理财、信银理财、平安理财分别实现净利润11.52亿元、22.55亿元、18.85亿元,同比分别增长10.98%、10.11%、0.16%。

针对部分理财利润下降的原因,中央财经大学证券期货研究所研究员杨海平此前表示,首先,虽然去年总体上银行理财管理规模是在回升之中,但就理财子公司个体来说,有部分理财子的理财规模增长乏力;另外,理财子公司在市场竞争的压力之下,下调费率成为趋势,此为营收下降的一个主要原因。最后,在去年的市场形势下,有部分商业银行的理财子公司推进业务结构调整,高费率产品在向低费率产品转化。

多家大行理财子产品规模下降,

招银、民生理财均有所下滑

注:表为新浪金融研究院根据年报整理

2023年,中银理财、工银理财、农银理财、建信理财、交银理财产品规模分别约为1.63万亿元、1.61万亿元、1.59万亿元、1.5万亿元、1.23万亿元。

从增速情况看,建信理财、农银理财、工银理财、中银理财去年产品规模同比分别下降21.47%、10.61%、8.78%、7.33%,交银理财去年产品规模同比增长13.45%。

另外,邮储银行2023年报显示,该行去年理财产品规模为7764.99亿元,净值型产品规模为7337.26亿元,净值化率94.49%。而在2022年,该行理财产品总规模为8300.62亿元,净值型产品规模7796.76亿元,净值化率达93.93%,相比来看,去年理财产品总规模及净值型产品规模均有所下降。

股份制银行旗下理财子公司方面,蝉联产品管理规模前两名的是招银理财和兴银理财,分别为2.55万亿元和2.26万亿元;光大理财、平安理财、民生理财产品规模分别约为1.31万亿元、1.01万亿元、8684.74亿元。

从增速情况看,2023年,平安理财、光大理财、兴银理财产品规模实现增长,同比分别增长14.2%、10.73%、8.18%;民生理财、招银理财产品规模同比分别下降1.75%、4.49%。招银理财尽管规模较2022年下滑4.49%,但仍保持在上述银行第一的位置。

值得注意的是,信银理财虽未披露银行理财公司口径的产品管理规模数据,但其年报披露了去年银行口径的理财产品规模约为1.73万亿元,同比上升9.6%。

多家公司扩展行外代销业务,

理财“存款化”趋势明显

为获取客源,银行理财子公司提出扩大代销渠道、降低费率等相关业务活动,此方式亦增加了公司营业成本。

比如,交行年报显示,交银理财去年拓展行外代销,报告期末行外代销产品余额6625.36亿元,占比53.8%。而在2022年,交银理财行外代销产品余额4996.13亿元,占比46.03%。

平安银行年报显示,加强与同业银行的代销合作,2023年末,平安理财已与超40家同业银行合作开展代销业务,代销余额超3400亿元。

兴业银行年报显示,连接国有银行、股份制商业银行和470家区域性银行及农村金融机构,将兴银理财产品输出,实现兴银理财行外销售保有规模8695亿元,较上年末增长70.32%,占总规模的38.39%。

去年以来,在理财市场经历两次大规模“赎回潮”、“破净潮”后,部分理财子公司已多次通过减免费率的方式,向投资者传递信心,其中不乏有多家公司将产品管理费率降至零。

比如,去年12月,招银理财陆续发布数条理财产品费率优惠公告,拟对旗下部分理财产品给予阶段性费率优惠,覆盖类型多为现金管理类以及固定收益类理财产品。费率下调涉及固定投资管理费、销售服务费等。另外,华夏理财、光大理财亦对其产品费率进行了阶段性优惠安排。

去年6月,公募基金整体规模首次超越银行理财产品,成为资管“一哥”。数据显示,截至2023年6月末,银行理财市场存续规模25.34万亿元,而同时点公募基金资产净值合计27.69万亿元。

面对理财市场的波动,居民投资偏向保守趋势,银行理财出现“存款化”趋势。

数据显示,2023年末,工银理财和建信理财产品直接和间接投资在“现金、存款及买入返售”的资产占比分别为42.4%和58.73%,分别较上年末上升了9.3个百分点和17.09个百分点。

银行业理财登记托管中心数据显示,2023年末,理财产品对现金及银行存款的配置比例从上半年的23.7%升至26.7%,与2022年末相比,增长9.2个百分点;与2021年末相比,增长15.3个百分点,理财产品对现金及银行存款的配置比例逐年提升。同期,对债券、权益类资产、公募基金的配置比例相较于2021年分别下降9.2个、0.4个以及1.9个百分点。

国信证券王剑团队近期撰文分析,2024年初,银行理财市场延续了2023年以来先抑后扬的走势,逐步走出“破净潮”“赎回潮”阴影,回暖趋势渐明。但与此同时,风险偏好下降趋势从产品端渗透到资产端,理财产品大幅增配现金及银行存款类资产,理财资金“存款化”明显。

他认为,整体来看,银行理财“存款化”既受市场环境、投资者风险偏好等因素的直接影响,也与理财产品净值化转型后,投资者短期内尚未能扭转追求确定性收益的理财观念相关。主要有三大成因,一是风险资产波动较大;二是居民投资风险偏好下降;三是追求收益确定性。另外,还有刻在基因里的“求稳”心理,对投资理财的收益波动接受度底,在市场波动较大的行情下,宁可降低收益,也要规避不确定性。

谈及利弊,他表示,理财机构增配现金及银行存款类资产,是迎合投资者需求、抵抗市场波动、推动业务企稳的有效举措,但长期来看,低收益产品同质化竞争加剧,进一步压缩中收费率,不利于引导理财资金流向实体经济。