2019年初以来,新兴市场出现大幅反弹,但目前市场对于未来的隐忧也在增加。此轮大涨几乎与美国上涨同步,同时伴随着大量国际资金的进入,这可能与全球央行“超预期转身”助推风险偏好有关,而新兴市场基本面边际转好的支撑则不明显。如果未来美股下跌,国际资金会否再度大幅撤离,导致新兴市场在“短暂的幸福”后再度陷入困境?对于A股来说,节后外资来势汹涌,是点燃春季行情的导火索,作为其中的翘楚,新兴市场整体能否保持韧性,也将在很大程度上影响A股走势。那么,站在当前时点,到底如何理解新兴市场的风险与机会?

我们认为:2019年,新兴市场虽然面临经济下滑的压力,但大幅下挫的估值已经充分反映了增长减速的风险;全球货币政策趋于宽松,欧美增长差距趋于收敛,全球经济未到严重衰退,中美贸易争端也有实质进展,新兴市场的金融、经济、政治等因素边际上均趋于改善。按照我们对历史经验的回顾,即使美股出现小幅的、短期的调整,在估值和基本面的有力配合下,新兴市场仍有希望独善其身。而A股不仅将受益于新兴市场的“水涨船高”,也将受益于中国经济的“蜕变新生”。

一、新兴市场“独善其身”的历史经验

从全球配置角度来看,美股下跌,对于新兴市场会产生两种相反效应。一是负面的互补效应:由于美股在全球金融市场中的核心位置,美股下跌往往导致全球风险偏好下降,股票投资规模整体缩减,进而资金从新兴市场撤离。二是正面的替代效应:如果新兴市场具有相对优势,那么从美股撤离的资金可能进入新兴市场。如果替代效应较强,甚至超过负面的互补效应,那么新兴市场便可以幸免于美股调整的冲击。那么,历史上的情况到底如何?

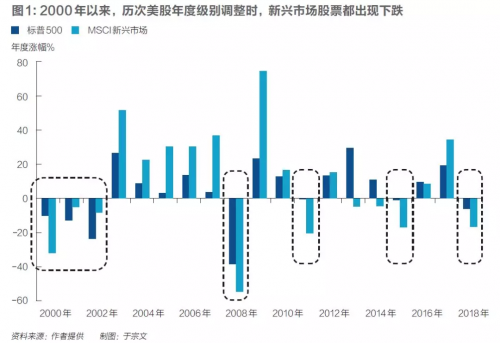

历次美股出现中期调整时,新兴市场无一幸免。首先,从年度频率统计指数涨跌的话,2000年以来,以标普500为代表的美股共出现7次调整。对应的7年中,MSCI新兴市场指数也悉数收跌,并且大多数年份的跌幅超过美股,平均跌幅-18%高于美股-13%的水平,显示负面冲击较为强烈(图1)。因此,在美股出现中期级别的调整时,风险偏好走低、资金流出的互补效应占据优势。

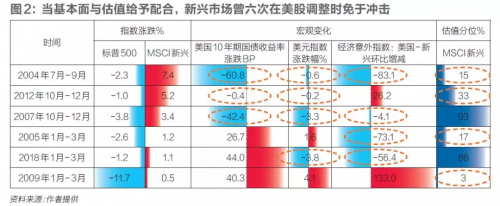

但当美股只是短期调整时,新兴市场则完成6次“虎口脱险”。按照季度频率统计涨跌幅的话,2000年以来,美股共出现过26次下跌,新兴市场有6次实现了逆势上涨。我们从经济和市场等维度对这6次案例进行简单复盘。第一,美股调整幅度不能太大。这6次逆势上涨中,除了2009年一季度之外,其余5次美股下挫幅度均在4%以内,6次平均跌幅为3.7%(去掉2009年则为2.2%);而另外20次调整中,美股平均下跌8.3%。第二,经济基本面必须给予一定的配合。理论上,美债利率下行、美元指数走弱、新兴国家经济相对美国经济走强、新兴市场估值较低,对于新兴市场均为利好因素。在6次逆势上涨的案例中,这四项因素至少有一项起到正面贡献,并且正面因素越多,新兴市场上涨的幅度相对越大。2004年三季度,四个利好齐聚,新兴市场涨幅最高达到7.4%;而2009年一季度只有估值作为安全垫,新兴市场勉强收涨0.5%。

总体看,当美股跌幅可控,而新兴市场基本面与估值有一定相对优势时,上述替代效应占优互补效应的概率更大。需要指出的是,上述条件只是新兴市场免于冲击的必要条件,而非充分条件。

二、新兴市场的内部韧性有多大?

2018年,阿根廷、土耳其等国再度爆发债务危机,巴西、南非等国经济复苏态势受阻,市场对于新兴经济体基本面的担忧颇重。我们对新兴市场2019年的经济相对走势与估值等进行展望。

实体层面,景气指数与出口情况并未加速恶化。2018年下半年开始,欧美日等主要发达经济体PMI指数连续下行,全球经济面临下滑压力下,新兴市场很难独善其身。但我们更关注是否出现超预期恶化的情况。从景气指数看,2018年主要新兴市场相对稳定,进入2019年,PMI指数也是涨跌互现,未出现集体下滑的迹象。2018年下半年开始,代表性新兴经济体的出口增速确实出现一定放缓,但在2019年初,除了巴西,印度、越南、南非均相对平稳,甚至有所回暖。中国因春节错位,2月出口增速下滑较多,但考虑1月-2月累计增速,也出现了小幅改善。就此而言,新兴市场经济基本面并未出现全面和加速恶化,其呈现出的韧性甚至好于预期。

即便新兴市场基本面处于弱势,但与发达国家相比仍具相对优势。花旗经济意外指数显示,2019年2月以来,相对于欧美发达市场,新兴市场经济回落幅度更符合市场预期,发达市场恶化情况更为严重。此外,看绝对增速,新兴与发展中亚洲市场超过6%的水平仍远远领先发达市场2%的水平。金融层面,新兴市场的杠杆率与外债风险边际上有缓解。2018年,在强势美元影响下,土耳其、阿根廷等新兴经济体再度陷入债务危机的泥潭。那么,今年新兴经济体大面积“爆雷”的概率有多大?

首先,从宏观杠杆率看,新兴市场在2008年国际金融危机后确实快速上升,这无疑构成一定隐患。但在2016年后,新兴市场的总体杠杆率开始趋于下降。其次,新兴市场的外债依赖程度同样在走弱。近两年,巴西、印度等国的外债占GDP比重触顶回落;BIS测算报告指出,主要新兴市场对外国银行信贷的平均依赖率,从2008年三季度的28%,下降至2018年二季度的19%。因此,新兴市场的杠杆和债务风险在边际上是趋缓的。由于今年全球央行货币政策正常化的步伐放缓或“转身”,在我们看来美元指数进一步上行的动能也匮乏,新兴市场出现大面积金融风险的概率不高。

市场层面,目前新兴市场的绝对与相对优势同样明显。经济基本面在一定程度上代表了市场的盈利端,那么目前新兴市场股价是否与其盈利情况相匹配呢?以MSCI新兴市场指数为例,目前的PE(TTM)为12.9x,按照未来一年盈利预期计算的PE则只有12x,均远在历史均值以下。考虑周期调整后的席勒PE,目前新兴市场股价也处于相对合理的位置。从这个角度看,经过2018年的大幅调整,目前新兴市场股价已在很大程度上反映了未来经济下滑的预期。与欧美发达市场相比,新兴市场的估值水平以及历史分位也都处于更低位置,同时盈利增速预期更高。

三、新兴市场的外部风险有多高?

2018年,美国利率与美元走高、中美贸易冲突愈演愈烈、对全球经济增长放缓的担忧加剧,使得新兴市场资金面趋紧、风险偏好被抑制,进而出现大幅调整。展望2019年,外部风险是否还会“一波还未平息,一波又来侵袭”呢?

从经验规律上看,强势美元对于新兴市场的压制更为明显。利率与汇率是两个影响新兴市场的主要因素。历史数据显示,新兴市场股市表现与美国利率的负向关系并不显著,强势美元带来的压制则较为明显。这可能因为,在美联储加息周期的早期,美国经济仍然强劲,新兴经济体获益于此,良好的增长前景可在很大程度上对冲掉美国利率上升的冲击,资金撤出不明显,因此股票市场未必下跌;美联储加息周期的后期,不仅可能伤及美国经济进而连累新兴市场,也因美国市场波动加剧先前流入的资金开始回撤救急,对新兴市场的负面冲击才会占据主导。相反,在美元强势升值的过程中,美国经济往往“一枝独秀”,新兴经济的孱弱,新兴货币的贬值,直接意味着资本外逃和股市下挫。2016年-2017年,本轮美联储加息初期,新兴市场股市仍然表现强势;但2018年特别是下半年,美国经济出现放缓迹象,新兴市场股市开始出现调整。

2019年全球利率与美元走势边际上更友好。往前看,由于美国经济数据出现走弱的迹象,金融市场波动幅度加大,美联储已经开始释放鸽派声音,在3月美联储议息会议后,市场隐含的今年加息概率已经降为零。随着与欧洲等地区增长差距的收敛,以及发达经济体货币政策态势的趋同,美元指数进一步上行的动能不足。实际上,MSCI新兴市场货币指数2018年四季度后跌至回升,目前仍处于阶段性上升趋势中。因此,2019年新兴市场可能受到的利率和汇率冲击明显减弱,相对友好的流动性环境至少不会对新兴市场继续造成较大的拖累。

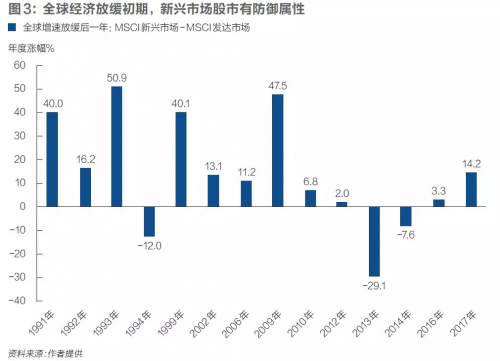

在全球经济减速的初期,新兴市场反而具有良好的防御属性。2019年,全球经济增长将继续放缓,市场担忧弹性较大的新兴市场可能并不具备相对优势。但实际上,新兴市场在全球经济增速放缓的早期,往往具有一定防御属性。我们统计了全球GDP增速下行第二年,新兴市场相对发达市场的超额收益。结果显示,全球经济在1990年-1993年下行周期、2008年-2013年下行周期中,新兴市场只在最后1年-2年大幅跑输发达市场;在其他大部分年份,新兴市场具有较为稳定的超额收益(图3)。我们理解,在周期触顶回落的前期,由于全球经济离衰退尚有距离,但货币政策可能提前趋于宽松,这种组合对新兴市场反而较为有利。

2019年,全球增速继续下行概率较大,但同时美国经济未到衰退之时,且全球货币政策在今年春节前夕已经超预期“转身”,经过2018年调整后,低估值也提供了更大的安全垫,新兴市场的防御属性有望再次彰显。此外,随着新兴市场的体量越来越大,作为国际投资者,在资产配置中保持更多对新兴市场的风险敞口也越来越重要。实际上,最近十年,全球资金大量涌入新兴市场。在全球经济放缓的背景下,不论从防御属性、还是资产配置中更加重要的角度看,国际资金保持适度的新兴市场头寸都是必要的。

中美贸易谈判进展顺利,最大的地缘政治风险有望阶段缓解。中美贸易冲突不仅对相关领域的公司业绩造成影响,更会对全球政治和经贸造成较大的不确定性,压低以中国为代表的新兴市场的风险偏好。今年3月14日,刘鹤副总理应约与美国贸易代表莱特希泽、财政部长姆努钦进行第三次通话,双方在文本上进一步取得实质性进展。这意味着中美双方离最终达成协议又进了一步。

最后,也是最重要的,虽然美股波动率趋于上升,但出现大幅和持续调整的风险仍然较低。上面的分析指出,利率、汇率、全球增速下降以及中美贸易冲突等2018年已经出现的风险可能趋于缓解。那么,2019年是否会出现新的风险,尤其是美股是否会出现幅度较大、时间较长的中期级别调整呢?美股因为盈利下滑、杠杆率较高等原因,美股波动率趋于上升,短期调整可能出现。但由于失业率等核心指标仍处于历史中的较低位置,美国经济离衰退尚有一定距离,经济基本面决定了美股出现中期级别调整的风险不高。

(作者任职于莫尼塔智库;编辑:苏琦)