当前网贷发展主旋律:压降规模、停业退出或转型。图/视觉中国

在河北省石家庄市的核心商务区,一幢总高度约245米的建筑格外打眼。这幢被称作“河北第一高”的建筑名为“开元金融中心”,其29层-53层是自诩为“中国大陆客房最多”的石家庄希尔顿酒店。

现在这栋会让人在电梯内感觉耳膜鼓胀的高楼,正被持有者李勇会以41.8亿元的价格公开出售。李勇会同时是河北网贷平台轻易贷的创始人,这家平台在今年7月遭遇挤兑危机,为盘活资金,李勇会决定出售开元金融中心。

真正让市场关注到李勇会的并非出售“河北第一高”。今年7月31日,李勇会通过微信公众号“轻易科技”发布《给河北省委书记王东峰的信并致轻易贷10余万投资人、借款人》。信中称,河北省地方金融监管局(下称“河北金融办”)从2018年1月至今,多次进驻轻易贷对其审查,并无结论。李勇会以“恳请政府给予正常营商环境”为由提出相关诉求。

《财经》记者了解到,就在公开信发布当日,轻易贷在开元金融中心4层召开媒体沟通会。据现场媒体透露,当天李勇会回顾了自己创业以来的艰辛历程,讲到动情处甚至几度哽咽。但对媒体就轻易贷平台业务提出的质疑,李勇会并未正面回应。

在网贷行业发展前景尚不明朗,多家平台低调谋变“自救”的当下,李勇会公开“叫板”监管引发业内热议,有人说他喊出了部分平台的心声,亦有人认为“大局已定”,此举并无任何实际意义。《财经》记者就此事联系河北金融办,截至发稿前,并未收到有效回复。

轻易贷最终能否挺过眼前的难关无从可知,但从当下各地监管对网贷平台的态度以及平台的应对策略中,或可窥见网贷行业未来的发展方向及市场格局。

“短期来看,监管看到更多还是网贷行业的风险,现阶段以继续压降规模、引导平台退出或转型为主,之后是否还有网贷备案,甚至说网贷这种业态将以怎样的形式存在,都是未知数。”一名接近地方监管的知情人士告诉《财经》记者,此前行业内习惯以信托公司数量(60余家)比对未来存活的网贷平台数量,但现在来看,最后网贷平台的数量可能会更接近当下的持牌消费金融公司情况(20余家)。

从“备案试点”到“监管试点”

引发李勇会上述一系列动作的导火索是今年7月初,市场上一则关于河北金融办要求省内网贷平台7月份完成清退的消息。李勇会在公开信中称,“该消息引发了轻易贷的挤兑危机,全国大量投资人到访公司总部,我们多次给相关政府部门汇报,至今无果。”官网显示,轻易贷已运营近五年,当前累计成交金额达到1051.54亿元,贷款余额为89.47亿元。

对于河北网贷平台需于7月完成清退及李勇会的多封公开信,河北金融办并未正面回应。但目前来看,河北省网贷平台尚未全部清退。据网贷之家研究中心统计,截至2019年7月底,河北省正常运营的网贷平台数量为26家。

多名接受《财经》记者采访的网贷平台高管直言,监管检查不至于触发多轮挤兑危机,但从当前各地的监管态度来看,多以继续压降规模、引导平台退出或转型为主旋律。在这样的背景下,轻易贷平台面临的一些挑战,确实在很多平台身上也能看到。

始于去年下半年的网贷合规检查被视为网贷备案延期后迈出的实质性一步。按照2017年底下发的《关于做好P2P网络借贷风险专项整治整改验收工作的通知》,各地应在2018年4月底前完成辖内主要P2P机构的备案登记工作、6月底之前全部完成。但囿于整改验收工作量大、行业实际发展情况较为复杂等因素,网贷备案最终延期。

此后的2018年8月,全国P2P网络借贷风险专项整治办下发《关于开展P2P网络借贷机构合规检查工作的通知》(下称《通知》)以及108条《网络借贷信息中介机构合规检查问题清单》。按照《通知》,监管将合规检查总体分成三个步骤:机构自查、自律检查、行政核查。合规检查之后,进入平台分类处置阶段,此后,条件成熟的机构则可按要求申请备案。

若依照上述路径,今年6月被视作申请备案的关键节点。随后,4月坊间流传出《网络借贷信息中介机构有条件备案试点工作方案》(下称《试点方案》),首次指出将挑选部分省市作为先行试点地区。

根据《试点方案》,各地争取在2019年下半年开展部分省市的试点备案工作,力争于2019年末完成少量机构的备案登记工作。试点地区准备工作的启动时间不应晚于2019年6月末,在2020年完成全国范围内存量网贷机构的备案登记工作。一名接近监管的平台负责人告诉《财经》记者,最初监管预计在6月或7月底下发正式的《试点方案》,但部分内容之后应该是被推翻了,导致该文件迟迟未露“真颜”。

多名网贷行业人士没有想到,本应得到一个“答案”的6月底,竟然如此安静地过去了。另一方面,互金整治领导小组和网贷整治领导小组于7月初联合召开网络借贷风险专项整治工作座谈会,将不少平台预估的备案路径推翻。

据《金融时报》报道,上述会议指出,由于机构数量多、存量规模大、产品和业务复杂,一些省市完成“三查”还需要一段时间。下一阶段要以转型发展和良性退出为主要工作方向,引导绝大多数机构通过主动清盘、停业退出或转型发展等方式实现风险出清。

时间安排上,2019年四季度,在合规检查、接入系统、数据核验等工作基本完成的基础上,将逐一对在线运营机构进行分类管理,多措并举化解风险。专项整治工作按照“成熟一家、纳入一家”的原则,将整改基本合格机构纳入“监管试点”。

上述会议内容触动行业“敏感神经”之处在于,从此前“备案试点”到“监管试点”的口径变化。有接近地方监管的知情人士告诉记者,“很难说之后是否还存在备案试点,监管态度已经很明朗,要不转型或退出,要不继续‘熬’。从现在的时间安排来看,需要‘熬’多久不确定性太大,想要继续‘熬’下去的平台,将会面临来自经营等方面的极大压力。”

不过亦有平台负责人向《财经》记者坦言,对于平台来说,无论是“监管试点”还是“备案试点”,差别没有太大,只要进入试点名单,就说明当下无需清退相关业务,也算是在背景上得到加持。但对监管而言,“监管试点”可留下一定的容错空间,“备案”一说就像给了平台一个准身份,如果平台出现问题,会让监管陷入是否担责的尴尬境地。

加压规模调降与清退

《财经》记者从多家平台负责人处了解到,此前全国已有部分省市提交备案试点名单,但是诸如北京、上海、浙江等地并未提交。眼下,多地监管均要求平台继续压降规模,同时加大对平台的清退力度,引导部分平台进行转型。而让不少平台担心的是,虽然部分地区监管并未明确要“一刀切”,但从实际引导路径来看,并不排除有此倾向。

除上述河北省被曝出将清退所有网贷平台的消息,市场亦曾流出上海、浙江等地不会保留网贷平台的风声,虽然当地头部网贷平台均对此类消息予以否认,但监管的实际引导则显示出更加谨慎,甚至是压制的态度。

陆金所或将退出网贷业务,被视作应对上海地区甚至全国监管的一个风向标。7月18日,路透社报道称陆金所将退出网贷业务,同时正在申请消费金融牌照。随后,陆金所相关负责人迅速做出回应,但并未进行确认或否认,其指出:陆金所P2P业务正积极响应和配合监管“三降”要求,现有产品与客户权益不受影响。

多名业内人士认为陆金所退出网贷业务属情理之中:一方面或受上海当地监管环境影响;另一方面,剥离网贷业务或对其此后上市更有利。

无独有偶,上海地区网贷平台的规模压降及清退仍在继续。一名上海头部网贷平台负责人告诉《财经》记者,7月19日,上海市金融办召集所属各区金融办开会,会上强调继续压降网贷余额。“与此同时,诸如黄浦、浦东等区金融办已在陆续约谈部分平台,直接要求清退。”上述平台负责人直言,尽管自己所在平台并未收到相关通知,且依靠平台存量仍然能够“熬”过今年,但他近日还是选择提交辞职申请。

曾经积极“牵手”网贷平台资金存管的部分银行的态度,似乎也在一定程度上反映了监管的态度。8月12日,证大集团旗下P2P平台“捞财宝”在官网发布公告称,因存管合作方华瑞银行单方面决定在2019年8月13日起终止存管合作,新的存管合作开展需要时间,“捞财宝”平台停止新增业务。与此同时,另一家上海网贷平台新新贷董事长发布公开信称,“由于上海华瑞银行存管的突然中断,导致部分出借客户无法按时提现”。

对于是否有意退出网贷存管业务,上海华瑞银行相关负责人告诉《财经》记者“一切以官方声明为准”。8月13日,上海华瑞银行发布《关于我行网贷资金存管业务相关情况的声明》,强调“未对尚在存管服务协议存续期内、双方未就终止合作达成一致意见的网贷平台单方面关闭或停止存管系统的功能”。

虽然平台与银行各执一词,但不少银行已经用行动表明了态度。据《财经》记者不完全统计,包括上海银行、北京银行、浙商银行、贵州银行、徽商银行、江西银行等在内的多家银行均已选择退出网贷平台资金存管业务。

值得注意的是,即便陆金所退出网贷,也并不意味着平安集团从网贷板块撤离。位于深圳的前海金牛贷(深圳)互联网金融服务有限公司(下称“前金服”)便是平安集团体系内一家较为“低调”的网贷平台,官网显示,截至2019年6月30日,前金服累计成交金额1512亿元,借贷余额达到681亿元。

“相比上海,深圳的监管态度相对积极,而且前金服背靠平安,未来拿到试点资格应该不是难事。”深圳某网贷平台负责人表示,但当下深圳地区监管主要工作也是在引导良性退出,备案依然存在很多不确定性。

浙江地区则由于此前发生过较大的网贷平台风险事件,当地监管态度更显谨慎。这引发当地网贷机构“不存在备案一说”、“不清退,则犯罪”等说法,虽然已被当地监管否认,但《财经》记者从多家浙江网贷平台处了解到,浙江监管态度更倾向于压制,后续发展形势不容乐观。

在压降存量、引导平台清退或转型等主旋律下,此前对网贷备案较为乐观的北京,目前同样也趋于谨慎。“北京地区监管现在也是以风险出清的大目标为主,此前其实已拟定一份试点平台名单,但之后监管风向改变,名单可能‘流产’。”一名北京头部网贷平台负责人告诉记者,北京监管此前也担心网贷平台风险,但对备案仍抱以比较支持的态度,而目前关于监管试点或者备案试点情况,已甚少提及。

“自救”之路多艰

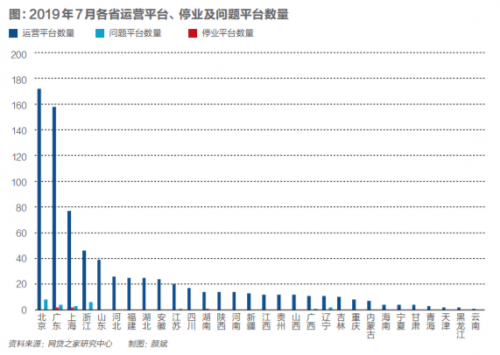

在清退、转型的主旋律下,网贷平台数量已出现明显下滑。网贷之家研究中心统计,截至2019年7月底,P2P网贷行业正常运营平台数量继续呈现下行的态势,跌破800家整数关,下降至787家,相比6月底又减少了30家。其中,北京、广东和上海的正常运营平台数量排名全国前三位,分别为172家、158家和77家。

另据零壹智库统计,已有济南、四川、云南、深圳、上海、北京等多地发布过清退和业务已结清P2P平台名单,涉及数百家退出或失联的平台。

“监管对网贷未来已经不约而同地达成了一种默契,现在我们要做的就是顺势而为。”上海某网贷平台负责人接受《财经》记者采访时表示,在“大局已定”的情况下,只能谋变“自救”。

部分仍坚守网贷业务的平台,已做好“两手准备”:一方面继续压缩存量,并做好随时“断腕”的准备;另一方面谋划转型,比如助贷、持牌消费金融等方向,抑或是跨界开拓电商等新领域。

当前,比较主流的“自救”方向是转型助贷。此前,包括信而富、和信贷等网贷平台均先后表示要转型助贷业务。与此同时,多家机构在发力助贷业务过程中,不断提高机构资金方的参与度。

玖富(NASDAQ:JFU)招股书显示,2019年一季度,平台上机构合作伙伴提供的贷款占贷款总额的比例从约10.5%提升至58.0%。另据多家互金中概股平台披露的2019年一季报,拍拍贷(NYSE:PPDF)机构资金占比提升至30.9%,乐信(NASDAQ:LX)平台上超过70%的新增借款来自金融机构,小赢科技(NYSE:XYF)机构资金占比达到11.5%。据《财经》记者了解,上述几家公司均有继续提高机构资金占比的规划。

另有部分平台负责人告诉《财经》记者,为了保证在“三降”(降低待还余额、降低出借人数、降低借款人数)要求下能够生存下来,不少网贷平台正通过大力开展小额或高额信贷业务“回血”。《财经》记者注意到,不久前微贷网就推出了一款信用额度最高可达50万元的信用贷款产品,据《财经》记者了解,微贷网在其中扮演的角色正是助贷机构。但微贷网相关负责人之后告诉记者,该产品尚需调整已下架,重新上线的日期未定。

虽然助贷成为主流的转型方向,但该业务依然存在不确定性。上海新金融研究院副院长、浙商银行原行长刘晓春在接受记者采访时就曾表示,现在助贷机构能做的事,很多银行同样也能够做到。如果不能找到自身的更多价值,助贷很可能只是短期存在。

平台整合的案例也开始出现。7月11日,宜人贷(NYSE:YRD)在其2019年一季度财报中表示,将进行全新品牌升级,新品牌名为“宜人金科”。同时,与网贷平台道口贷达成收购意向。

在网贷行业未来发展尚未明晰的当下,此次收购被行业人士解读为没有太大实际价值。不过,宜人金科相关负责人告诉《财经》记者,收购道口贷能对宜人金科实现有效补充。更多业内人士则直言,宜人金科CEO唐宁或更看重道口贷平台背后清华大学五道口金融学院的整体资源。

道口贷官网显示,该平台由清华控股旗下公司发起,依托清华大学五道口金融学院互联网金融实验室研究成果创办。截至2019年7月10日,平台累计交易金额超过120亿元,借贷余额11.63亿元。

“唐宁若能充分利用起背后的资源,或可实现宜人金科在监管处的背书,进而拿到诸如网贷类业务的‘通行证’。”有网贷行业资深从业人员强调,该合并属于特例,并不具有参考性。

而转型互联网小贷公司或持牌消金公司等,虽然是监管所鼓励的方向,但按照目前的监管政策,依然困难重重。麻袋研究院高级研究员王诗强告诉《财经》记者,网络小贷现阶段相关牌照处于暂停审批阶段,因此网贷平台想通过申牌转型互联网小贷尚不可行。而持牌消费金融机构的牌照门槛要求极高,绝大部分网贷平台的股东或者关联方很难达到相关要求。

谋变“自救”下的网贷行业究竟能走多远?一名接近地方监管的知情人士告诉《财经》记者,短期内看,网贷风险已掩盖住了其自身的价值,至少在一两年内很难看到明确的发展空间。此前行业内习惯以信托公司数量(60余家)比对未来存活的网贷平台数量,但现在来看,最后网贷平台的数量可能会更接近当下的持牌消费金融公司情况(20余家)。