作为绵柔型系列白酒鼻祖,且拥有洋河、双沟两大“中国名酒”的洋河股份(002304.SZ),长期名列中国白酒上市公司前三甲。

自2009年登陆资本市场至2019年,公司十年来营业收入复合增长率达19.17%,排名行业第三,仅次于贵州茅台(600519.SH)、古井贡酒(000596.SZ)。而在白酒企业收入排名中,公司紧随贵州茅台、五粮液(000858.SZ)。

在此轮白酒复苏中,相对于贵州茅台、五粮液等高端酒,洋河股份的业绩增长稍显缓慢,但从长周期来看,相对于其他酒企较大的业绩波动,公司整体表现较为平稳。

自2019年公司营销老将刘化霜回归后,长期位居白酒上市企业探花的洋河股份,在渠道全方位改革的同时,推出M6+精准卡位次高端价格带顶部,并把双沟发展正式提上日程。

2020年,公司多项改革措施已步入落地执行阶段。一季度净利润微跌,及经销商渠道毛利率的提升,意味着公司“一商为主,多商配称”新型厂商关系的效果开始显现。

渠道全面改革

营销元老级高管刘化霜回归后,洋河股份陆续推出了包括“一商为主,多商配称”在内的多项战略转型等措施,且卓有成效。

2018年至2019年一季度,洋河股份归属于上市公司股东净利润同比增幅分别为22.45%、15.70%,虽然业绩仍处于上升阶段,但相对于同期处于白酒第一阵营中该数据均超30%的贵州茅台、五粮液,稍有压力。

在此背景下,2019年5月洋河股份进行了公司管理层调整,任命曾经参与蓝色经典品牌打造的刘化霜担任公司销售主管。当年7月,其被聘任为公司副总裁。

1970年出生的刘化霜,历任江苏洋河酒业有限公司市场部部长、副总经理兼洋河蓝色经典总经理,江苏洋河酒业有限公司总经理,江苏苏酒实业股份有限公司常务副总经理、党委副书记,苏酒集团贸易股份有限公司副董事长。2018年,其职位为洋河股份党委常委、战略研究总监,苏酒集团贸易股份有限公司党委书记、副董事长。

2019年,洋河股份营业收入同比下滑4.28%至231.26亿元,净利润下滑9.02%至73.83亿元,五年以来首次出现营收净利双下滑。

“公司去年二季度开始主动‘刮骨疗伤’,新任销售领导志在解决前期存在的诸如渠道库存偏高、厂商关系不和谐等问题。”华泰证券表示,洋河股份自2019年6月开始主动对海梦天核心产品实施控货,意在恢复渠道库存和批价至正常水平。

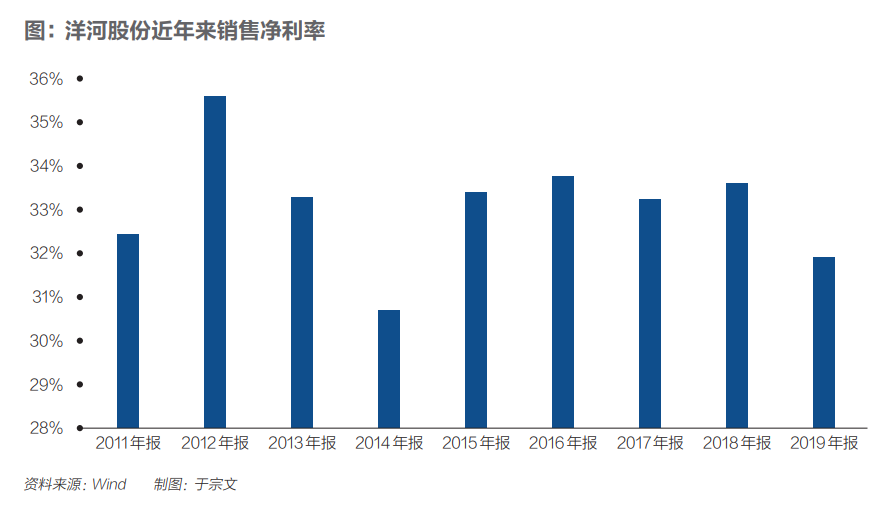

虽然业绩出现微跌,但从横向对比数据来看,相对于其他次高端白酒企业,公司仍有较强的盈利能力。

Wind数据显示,2010年至2019年,洋河股份销售毛利率维持在50%以上并逐年增加,2018年升至73.7%,2019年该数据为71.35%。

同期,洋河股份销售净利率亦保持在30%以上,与同样定位次高端的山西汾酒(600809.SH)、今世缘(603369.SH)、舍得酒业(600702.SH)等3家酒企相比,公司的净利率一直稳居首位。

为解决经销商功能弱化为配送商、渠道价格体系透明度低、经销商利润不足等问题,洋河股份提出了“一商为主,多商配称”的新型厂商关系策略,即在某一地区选择实力最强的经销商作为主导,当地其余经销商补充服务其他渠道,实现区域市场经销商的结构优化和盈利模式的调整。

同时,公司针对不同类型经销商设置不同的盈利模式,主商靠规模盈利,实现规模效应;多商靠高毛利新品盈利,形成板块效应。

随着白酒周期的更替,在渠道改革上,洋河股份一直走在白酒行业的前列。公司相继推出“盘中盘”模式、“4×3”模式、厂商“1+1”模式、“522”极致化工程。其中,打破酒企传统大经销商制的厂商“1+1”的深度分销模式,让公司实现渠道扁平化,规避了经销商操作市场的弊端,增强了企业对终端市场的掌控力。

公司新推出的“一商为主,多商配称”的新型厂商关系,亦被机构认可。在华西证券看来,该模式核心在于优化厂商关系,建立更加融洽的厂商合作模式,增厚渠道利润,降低渠道库存。

此外,调整费用投放,实行控货稳价也是洋河股份在营销策略上做出的调整。自2019年6月起,公司对渠道库存进行清理,但并未采取降价提销策略,而是进行全面控货,取消了“一刀切”的销量硬性考核方式,带动终端价格提升。

“硬指标和软指标结合起来考核,很多厂家都在用,区别只是考核指标体系、不同指标权重等。”行意互动创始人、中原基金执行合伙人晋育锋告诉《财经》记者,在成熟市场中消费认知已经较高,取消硬性考核,对于经销商来说,需要其更系统和精准的渠道深耕、潜力挖掘、分级管理、分类推动,以及消费者互动的精心筹划与圈层营销,这些更多是体现在软指标考核上。

发力高端市场

此轮白酒复苏中,中高端白酒是主力军。近年来,洋河股份逐步布局高端品牌。M6+的推出,被机构认为是公司精准卡位次高端价格带顶部。梦之蓝M6+目前已完成全国市场布局,该产品引领的核心增量也将得到体现。

位于中国白酒之都江苏省宿迁市的洋河股份,在不同时间,都有不同的核心产品支撑业绩。2003年,“绵柔型”白酒蓝色经典系列的推出,让洋河股份打破香型分类的束缚,差异化的产品定位,让公司海之蓝异军突起,迅速抢占市场。2012年开始,随着消费升级,天之蓝接力实现高速增长,蓝色经典系列产品结构完成首轮升级,也让公司在白酒深度调整期,业绩仍保持相对平稳过渡。

2015年后,随着白酒消费升级红利释放,洋河战略开始定位高端市场,并主推梦系列,梦之蓝增长迅猛,2016年-2017年保持营收增速超40%,产品结构实现第二轮升级。

据华泰证券测算,2019年蓝色经典系列贡献公司营收超75%,海天梦系列营收占比均进一步提升,梦之蓝占总营收30%以上。

自2019年开始,洋河股份开始加快产品高端化布局。2019年上半年,公司相继成立“双沟高端品牌事业部”、“高端品牌事业部”。2020年初,公司将双沟品牌事业部升级为双沟销售公司,近期又设立十多个高端品牌分公司,发力高端市场意图明显。

在组织架构调整的同时,公司也在丰富高端产品矩阵。从手工班的推出,到2019年春季糖酒会推出的苏酒头排酒,再到去年M6+的面世,洋河的高端产品在不断扩容。

M6+、M9、手工班被市场誉为公司梦系列的三驾马车,分别对应次高端、高端、超高端产品。洋河股份计划三年左右,把梦之蓝M6+打造成百亿大单品。

“白酒行业价位是档次的代表,品牌成为某一价位段的代表很重要,当前700元价位段处于产品空白带,M6+定位700元价位段、谋求成为价位段代表具有必要性。”华西证券表示,洋河期望高端白酒品牌实现“茅五洋”向“茅五梦”的转变,即大幅提升梦之蓝品牌势能。

在营销战略方面,公司通过数字化改革,深度联动消费者体验。如自2019年底M6+面向市场以来,公司与航天公益基金会开展战略合作,消费者购买每瓶M6+都可领取金额不等的红包,同时为航天公益基金捐出5元红包,极大地提升了消费体验。

近半年来,洋河股份推出了一揽子品牌互动活动,梦之蓝“百万航天合伙人”H5线上互动、“蓝色经典送健康,购酒扫码赢大礼”等纷纷上线。在市场人士看来,海天升级版、“梦之蓝M6+”都建立在广泛的市场调研和庞大的用户规模基础上,洋河为它们建立了统一的用户画像管理,深度掌握了消费者行为与偏好特征。

近年来,公司品牌影响力日益提升,树立了高端国酒形象。在英国品牌评估机构Brand Finance发布的“2019全球烈酒品牌价值50强”排行榜中,洋河仅次于茅台和五粮液,位列全球第三,品牌价值达90.6亿美元。

双品牌战略落地

双沟是洋河股份拥有的另一大白酒品牌,随着双沟发展被提上日程,公司双品牌战略正式落地。

2010年,洋河股份成为双沟酒业的第一大股东,持股比例40.6%。当年,双方成立江苏苏酒实业股份有限公司(现苏酒集团贸易股份有限公司)。

次年3月,公司以11.75亿元收购双沟酒业59.4%的股权,将其纳为全资子公司。当年,洋河股份营业收入由上年的76.19亿元,大幅增至127.41亿元,正式确立了公司行业前三甲的长期地位。

2018年,双沟酒业营业收入、净利润分别为13.27亿元、8.61亿元。2019年,该公司营业收入和净利润分别升至17.39亿元、17.76亿元。同期,江苏双沟酒类运营有限公司净利润,亦从9.83亿元增至13.37亿元。

在完成洋河品牌系列产品升级后,双沟发展也被纳入洋河股份重要战略。2020年初,双沟酒业销售公司的成立,意味着加速发展双沟被正式提上日程。同时,公司抽调原资深产品总监张学谦负责双沟酒的销售工作,意图推进双品牌战略,实现双轮驱动。

实际上,去年春季糖酒会面世的苏酒头排酒,被市场认为是双沟系列发力高端市场的排头兵。彼时,洋河股份董事长王耀“我们有信心,将苏酒头排酒打造成为品质升级潮流中的高端新领袖、增长新引擎”的讲话,彰显出其对该产品的重视。

在今年8月双沟发展峰会上,苏酒集团副总经理兼双沟酒业销售公司总经理张学谦表示,江苏市场上半年,双沟整体实现“时间过半,任务过半”的销售目标。“江苏市场的增长主要来自于苏酒头排酒和绿苏的增长,其次是珍宝坊封坛酒的上市和招商的增长贡献。”

在河南市场,珍宝坊君坊已形成较好的市场基础,柔和双沟系列成为重要销量补充,加上珍宝坊封坛酒的上市招商和苏酒的点状布局,形成了新的增量。据悉,截至上半年,河南市场销售情况较为乐观。

有私募人士向《财经》记者表示,随着双沟发展被提上日程,公司的双品牌战略正式落地,在品牌建设和传播方面颇有经验的洋河股份,针对双沟品牌建设会有一套方案,后续双沟有望成为公司另一个业绩增长点,当然这还需要一个过程。

在上述措施效果叠加下,经销商积极性正在逐步提高,洋河股份渠道开始步入正向循环通道。中泰证券指出,洋河股份南京市场主经销商确立后,目前产品价格体系稳定逐步上扬,该市场经销商渠道毛利率之前约4%-5%,现提升至8%左右,团购商毛利率可达20%-30%。

对于洋河股份2020年全年业绩,券商普遍较有信心。中银证券指出,2019年公司大刀阔斧地进行内部改革,从业绩来看,压力已有一定程度释放,预计公司2020年可顺利达成“营收力争保平”的目标,未来几个季度业绩拐点可期。